长铗:MOV超导V2将带来更多资产类别,总财富价值未来会大幅度超过 Uniswap

“你相信什么,就会得到什么。不要盲目追热点,如果你看准了,出手了,就只需要等待,因为如果你对了,时间作为裁判,他站在你这边。——长铗”8月13日晚间,比原链创始人长铗做客币看「大咖来了」栏目,由币看CMO Ruby担任主持人。本次活动围绕着“DEX群雄并起,MOV何以突围?”这个主题与社区进行交流。长铗在活动中谈到了DEX的未来,MOV的优势以及即将推出的超导V2,并且针对目前最热的流动性挖矿运动,他还给出了自己的看法。本文整理了本次活动中的精彩观点。

DEX取代CEX?长铗:二者是更多是补充关系而不是竞争关系

去中心化金融(DeFi)的火爆让去中心化交易所(DEX)的使用量大幅增长,例如Uniswap的日交易量已经超过了1.5亿美元,甚至超过了一部分中心化交易所(CEX)。然而除了Uniswap,其他DEX的交易量却要低的多,而DEX的整体规模与CEX相比更是相差甚远。在未来,DEX有可能接近甚至超越各大CEX吗?

长铗表示,

DEX的规模可能永远也不会超过CEX,这是由交易效率与成本决定了的,最近规模猛增与流动性挖矿的激励密切相关,激励一过,热度与交易量可能下迅速下降。业界存在一种误解,以为DEX会取代CEX,但我个人认为它们更多是补充关系,而不是竞争关系。比如有些DEX,比如BancorV2推出了基于预言机的避免无常损失的AMM,预言机就需要CEX或其它交易所的外部价格。同样,CEX也需要DEX, 比如CEX的合约产品,如果是使用的是DEX的外部价格的话,那么数据就是可验证的,也就没有那么多关于中心化黑箱的非议。

MOV在DEX领域的优势

Uniswap如今是DEX的最大龙头,那么MOV现在的用户体量怎么样?未来的目标是什么?与其他DEX相比有什么优势?

长铗:

目前MOV的每日活跃用户大约是1000左右,相较于CEX当然不值一提,但在DEX中排名是相当不错了,居于前五(查看 QKL123 DeFi排行榜) 。我们有信心在未来几个月把用户量做到DEX 前三,因为Layer2的效率优势,同时随着MOV跨链的体验完善,联邦节点完成冷钱包部署,跨链资产规模的扩大,尤其是最近我们推出了网页版,使得那些不喜欢下载钱包的用户也可以方便的通过Metamask跨链,使用MOV。长铗曾经表示,DeFi迟早都要转到“链下扩容”方案Layer2上,Layer2将是DEX的主战场。MOV在Layer2方面有什么优势?

现在跨链是热点,很多公链都会做跨链。MOV当然有自己独特的一面。首先是主侧跨一体,我们一开始在顶层设计上就是有跨链的一环,可以说跨链是比原的原生应用。所以跨链非常顺滑,第三方钱包可以很方便的支持MOV跨链。其次我们的侧链是DPoS+BBFT共识机制,极限TPS2万以上,完全可以满足DeFi的性能要求。同时,我们的共识节点是与预言机节点一体的,将来会推进链下数据聚合与链上治理于一体的预言机模型。采用链下数据聚合的方式后,对预言机的使用受链的性能限制就会变得很小,可以降低成本、提高效率。另外,采用预言机的链上治理方式,以解决定责问题,即一旦真的发生错误,能够给有完善的定责与赔付。最后,MOV针对DeFi协议统一设计,标准化定义交易、借贷、合成资产三个赛道协议,以避免协议间的冲突与标准不统一的问题。

超导V2——无限网格策略助力,无常损失能力加持

MOV创新性地推出了超导兑换(CFMM),相对于AMM模式的Uniswap和CFMM模式的Curve做了非常多的创新。长铗此前曾在微博上表示,CFMM是AMM的加强版,代表未来自动化做市商的方向。MOV如今即将推出超导V2,将会带来什么样的升级?

长铗说,

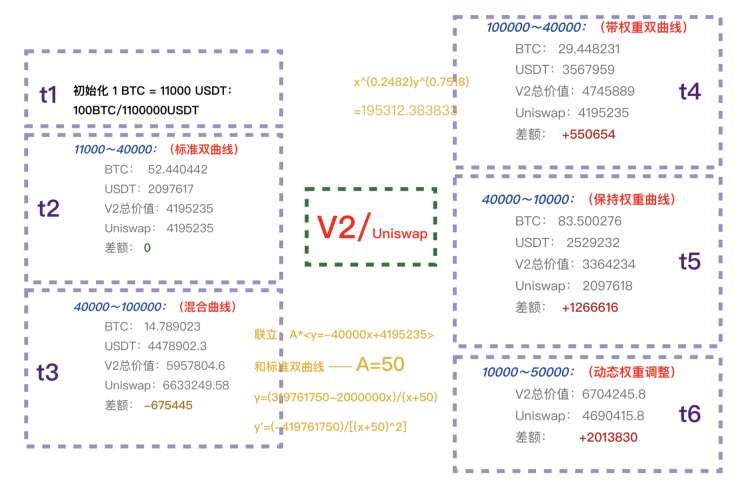

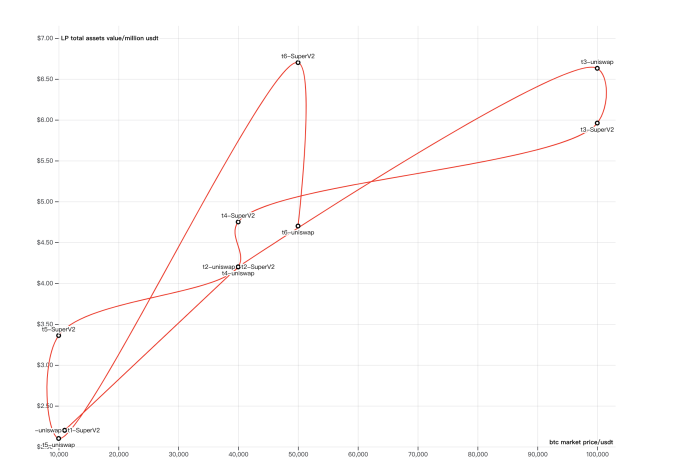

超导V1是针对稳定币互兑场景的,超导V2则将CFMM(常数函数做市商)思想推广到了其它主流币、创新币与稳定币之间的兑换,应用场景更广阔。尤其是V2将无限网格策略引入到CFMM之中,使得流动性提供者(LP)有可能会因策略的成功,而避免无常损失,甚至获得因资产组合升值带来的阿尔法收益。在一个牛熊周期里,超导 V2使得 LP 能够在牛市区间多“套现” BTC,并在转熊之后能够留守住所“套现”的增值收益,同理在熊市区间,使 LP 可以多“抄底” BTC,并在转牛之后能够留守住这些低位 BTC,等待以后高点再次“套现”,获得资产增值。如图所示,超导 V2 与 Uniswap 在每个阶段结束时各自帮助 LP 获得的总财富价值对比,在前 几个阶段 V2 处于劣势,在后面阶段,凭借对牛熊周期的准确判断,V2 总财富价值大幅度超过 Uniswap, LP 获得手续费之外的超额收益。

我认为,业界对AMM(程序化做市商)或CFMM(常数函数做市商)理解会经历三个阶段。

第一阶段:价格发现,以Uniswap为代表的恒定乘积做市商项目,适用初次发行的新兴token。

第二阶段:用钱(交易磨损)买时间(流动性),以Bancor V2模式为代表。交易者用手续费换取流动性,LP则获得手续费,同时通过预言机使得流动性池资产与外部价格保持一致,以避免无常损失。但是由于预言机的不确定性,Bancor V2模式还没有得到市场的验证。

第三阶段:资产组合,以MOV超导V2为代表,把流动性池视为一种资产组合,同时资产组合在市场中的不同阶段会有不同的交易策略(在V2中表现为分段函数),LP相当于该资产组合的投资者,如果策略成功,LP不仅获得交易手续费的回报,不仅没有无常损失,还会获得投资组合的升值所带来的超额收益。当然,策略失败也会带来无常损失。

MOV的未来改善:三通(通水、通电、通气)

MOV的优势已经很明显,但是为何活跃用户的数量增长不明显,为何以太坊仍旧占据着DeFi的绝对领导地位?MOV还需要做些什么?

长铗表示,除了刚才说的跨链的阻力,MOV还需要完善更多环节,实现三通:通水、通电、通气。

通水是扩大跨链资产的数量与规模,现在MOV上跨链资产的规模还是千万级,支持token种类也不多,接下我们可能会支持莱特币、BCH等主流token以及波卡等新兴币。另外,随着我们联邦节点完成门限多签方案的部署,跨链资产规模应该会上升一个数量级。

通电是引入更多稳定币资产,随着超导V1交易规模的上升,我们逐渐成为DAI、USDT、USDC的前四DEX,我们可能会与稳定币资产发行方合作,在比原链上发原生稳定币。

通气是把链上手续费降低到最低,目前以太坊上手续费已经占到矿工收入的一半,目前以太坊网络的平均gas价已升至275 Gwei,一笔erc 20代币交易的手续费已超过100元,而复杂的交易甚至要花上四位数,这是非常惊人的数字。前面也讲了,在MOV上GAS费几乎为零,所有DeFi项目方与用户,都可以享受交易成本下降所带来的红利。

以太坊网络如今已经因为DeFi而拥堵不堪,并且手续费高昂,使得很多普通用户望而兴叹,而MOV是如何实现Gas费几乎为零?长铗说,MOV是运行Layer2上,Layer2 共识激励是由基金会每季度付给所有共识节点,相当于基金会垫付了侧链的Gas费,所以交易成本几乎为零。我相信,只要用户克服了跨链的阻力,MOV上交易的体验会有非常大的竞争力优势。

主侧跨一体架构助力,MOV从三个维度布局DeFi

长铗表示,

由于我们是主侧跨一体架构,那么,DeFi对于其他链可能是一个维度的事,但对我们来说是三个维度的事情。(1)侧链。目前MOV上的协议创新主要是基于Layer2侧链,下一步当然是继续完善我们的协议簇,随着超导V2的上线, 我们链上交易相关协议基本完成,但借贷等相关协议还待完成。

(2)主链。其实我们主链的DeFi创新也在同步进行。主侧的分工很明确,侧链负责资产交易,主链负责资产发行,这意味着我们主链DeFi协议主要是针对资产发行与合成的。我们计划将资产发行(IDO)与资产合成(铸币)集成封装成应用,使得外部开发者无需编写复杂的智能合约,而只需要根据自己的项目需要,选择相应的发行曲线(AMM、CFMM或联合曲线),并设置相应参数就能完成资产发行。

(3)跨链。我们马上将完成联邦节点的部署,并支持更多主流币的跨链。下一步,我们将支持交叉跨链,在以太坊上映射发行OFMF(比原链去中心化网关)所支持的资产。这意味着比原链和以太坊将共享部分经济带宽。

资产发行与合成才是区块链的杀手级应用,资产上链是未来区块链落地的终极方案

长铗说,

DeFi一直是多赛道同步繁荣发展,如DEX、借贷、资产等赛道都有代表性项目,那么哪个赛道最有前景?长铗表示,DeFi 三个赛道,交易、借贷和资产其实是并行发展,都有广阔的前景。只是目前因为流动性挖矿,交易与借贷两个赛道更吸引眼球,资产这个赛道相对比较平静。其实,资产发行与合成是相当有潜力的DeFi赛道,因为交易与借贷与中心化产品相比,只是多了去中心化,并没有产品层面的大创新。但是资产发行与合成才是区块链的杀手级应用,因为它意味着资产上链,是未来区块链落地的终极方案。首先是资产发行IDO(Initial DEX Offering),可以是目前流行的AMM模式,解决了流动性与价格捕获的问题。除此之外,还会有联合曲线模式,还有以mesa为代表的拍卖模式,相较于过去的ICO有跨越式创新。其次是合成资产,第一个相对成功的合成资产就是DAI,未来会涌现越来越多的合成资产:合成黄金、合成股票等,甚至还会有集AMM与合成资产与一体的ETF资产,即一方面流动性池为交易提供流动性,另一方面流动性池本身就是一种资产组合ETF,用合约实现基金的自动再平衡,而无需基金经理的主动性介入。

长铗:流动性挖矿好比吃药,药过后又是一地鸡毛,不具可持续性

流动性挖矿如今正是DeFi最火爆的概念,诸多DeFi项目都在凭借开启流动性挖矿来吸引用户。MOV会跟随这个热点吗?长铗表示,说实在的,这波流动性挖矿的项目,我都不怎么关注,也不看好。流动性挖矿好比吃药,药过后又是一地鸡毛,不具可持续性。相对而言,我更看好MakerDAO这种长期性项目。当然流动性挖矿也有其启发意义,就是将token与DAO深度捆绑,实现价值捕获。只是我不太认可目前流动性挖矿的经济模型,因为这只是透支了未来,即时满足投机性。没有真正解决链上治理、链上价值分配的根本性问题。也许有更好的价值捕获方式,比如联合曲线发行、销毁机制等。

作为比特币早期布道者,长铗已经经历了数次行业牛熊转换,他在这次活动最后给出了自己的心得和建议:

“你相信什么,就会得到什么。不要盲目追热点,如果你看准了,出手了,就只需要等待,因为如果你对了,时间作为裁判,他站在你这边。”

币安网

币安网 欧易OKX

欧易OKX 火币全球站

火币全球站 抹茶

抹茶 芝麻开门

芝麻开门 库币

库币 Coinbase Pro

Coinbase Pro bitFlyer

bitFlyer BitMEX

BitMEX Bitstamp

Bitstamp BTC

BTC ETH

ETH USDT

USDT BNB

BNB SOL

SOL USDC

USDC XRP

XRP DOGE

DOGE TON

TON ADA

ADA