从机制创新到全面进化,DeFi衍生品赛道潜力凸显

Crypto 合约:中心化十年,去中心化的两年

10 年前,一家名叫 796 Exchange 的交易所悄悄上线,通过提供 LTC 和 BTC 的季度合约,打破了比特币不能做空的历史,也赢得了“空军大本营”的谑称,揭开了合约赛道 10 年竞赛的序章。

这 10 年走来,有多少人通过合约创造了难以想象的财富,又有多少人在合约市场输的倾家荡产。若是输在交易技术上,大部分投机者是能潇洒的承认“技不如人,甘拜下风”,但是中心化的本质,让没有底线的中心化交易所成了用户最后的对手盘。

2014 年 Mt.Gox 暴雷,至今没有偿付债权人的 BTC。2016 年 8 月,Bitfinex 被盗 12 万枚 BTC,被迫成为币圈债转股第一人,而现在来看这笔按照币本位计价价值 43.2 亿美元的债务交易依然是亏钱买卖。2022 年 11 月份 FTX 暴雷,FTX 内部资产在 OTC 市场以最低 1 折进行交易,投机者的财富和命运在 BTC/USD K 线里的一根根上影线和下影线中悄然间完成了转移。

好在 Crypto 是一个足够自由的市场,自由的市场往往不会只给它的参与者一个选择。在 21 年 8 月,一个波澜壮阔的牛市末期,dYdX 推出了支持联合保证金(Cross-Margin)的链上永续合约交易,伴随着 7500 万枚 DYDX 的空投,拥有天然透明、公平、不触碰用户资产权的去中心化合约交易平台以高姿态正式加入了这个舞台。

仅仅 2 年的时间,虽然中心化交易所依然占据了合约交易的主导地位,但去中心化衍生品的交易份额增长迅猛。CoinGecko 跟踪了 87 个加密货币衍生品交易所,其中 Binance (Futures)、Bybit (Futures)和 Deepcoin (Derivatives)位于前三名,而在 20 ~ 50 名之间不乏去中心化平台的身影。

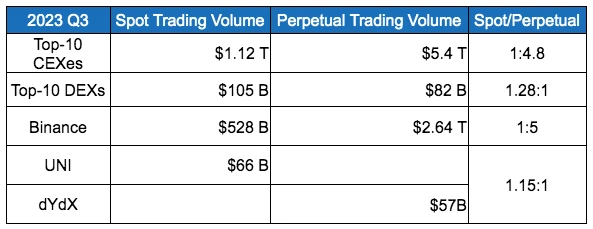

根据 CoinGecko 在 2023 年第三季度的统计数据,前十大中心化交易所(CEX)的现货和衍生品交易量比率为 1: 4.8 ,而在链上却出现了相反的情况。在同一时期,去中心化交易所(DEX)的现货和永续合约交易量比率为 1.28: 1 。

数据来源:CoinGecko 2023 Q3 Crypto Industry Report

随着交易量从链下转移到链上以及链上交易结构的合理发展,预计链上衍生品板块将成为牛市中的高增长轨道。

DYDX、GMX 分别确立了衍生品 DEX 的订单薄模式和资金池模式,其后出现的衍生品 DEX,主要的发展路径是基于两者做某个机制上的局部创新、或者寻求接近中心化交易所的体验。

我们今天就通过最近一年来三个不同阶段项目的剖析,探索衍生品 DEX 的新近发展动态。

MUX Protocol:上线时间 2022 年 12 月

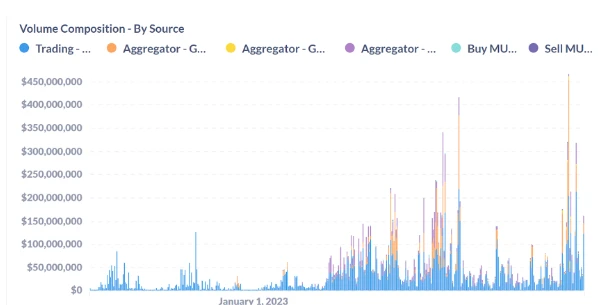

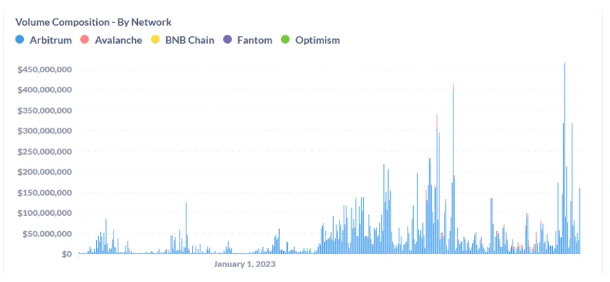

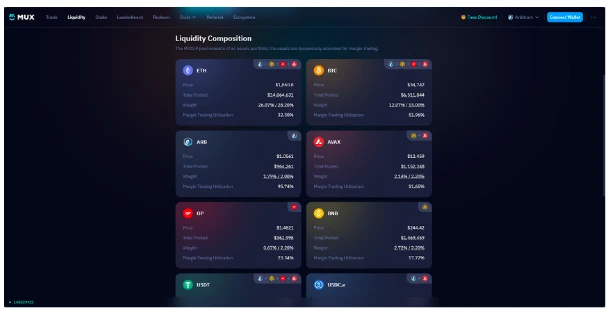

MUX 提出多链原生协议,通过统一跨链部署的汇集流动性来最大化资本效率。MUX 协议目前已在 Arbitrum、BNB Chain、Avalanche 和 Fantom 上部署,并将在未来扩展到更多网络。MUX Protocol 的前身是 MCDEX,衍生品协议是它的V4版本,也是它品牌的全面迁移。

产品特点

共享多链流动性 - MUX 是一个支持在 Arbitrum、OP、BSC、Avax 和 Fantom 等多条公链上使用的多链项目。与 GMX 不同,MUX 的流动性池(MUXLP)可以跨链共享,当某条公链上的流动性不足时,MUX 协议可以调用其他公链上的流动性来确保交易的执行。

合约交易聚合器 - MUX 不仅是一个永续合约交易平台,还集成了聚合器功能。当所有支持的公链流动性总和仍无法满足用户需求时,MUX 能够将交易分配给其他合约交易所,如 GMX/Level Finance,保证平台用户体验,无需用户自己去比较不同交易所以寻找最佳流动性。

但是实际情况来看,大部分的交易还是发生在 MUX 的原生池子中,特别是 Arbitrum 上的 MUX 池子。如下图, 11 月 7 日,MUX 池子的交易量为$ 123, 392, 194 ,GMX V1为$ 22, 098, 680 , GMX V2为 994, 722 ,Gains 为$ 14, 603, 299 ,其它交易占比忽略不计。这说明多链和聚合交易实际对 MUX 的交易量提升不大。

机制创新

随着 3 次版本的迭代,MCDEX V1是 2020 年上半年推出的订单簿,随后是 21 年上半年发布的“指数价格+复杂 AMM”的V3版本,MUX 是他们的第四个版本。交易机制和 GMX 类似,集成了一个喂价的预言机。

MUX 协议上的交易涉及流动性提供者(LP)、多头和空头交易者之间的三方博弈,其中 LP 作为综合对手方。用户购买 MUXLP (向池子添加流动性)时,可以收到 MUXLP 流动性凭证,参与交易费收入的分配。当交易者开仓或平仓时,他们的对手方是 MUXLP 流动性池。这个池子由稳定币和一揽子蓝筹资产组成,每种资产在池中都有一个目标权重。当权重发生变化时,协议通过调整交易费用来平衡它。这种机制与 GMX 中的 GLP 流动性池设置类似,两者都旨在平衡市场中的看涨和看跌情绪。

来源:MUX

Hyperliquid :上线时间 2023 年 6 月

作为一个 Twitter 刚过 10 k 的项目,Hyperliquid 似乎没有很高的关注热度。但它的交易量在去中心化衍生品中稳居前十,甚至一度超过 GNS 等老牌项目。起于 2023 年中的项目已经不满足于局部的机制创新,它们将重心放在整体产品体验上,尽力向中心化靠拢。

产品特点

Hyperliquid 提供近似中心化交易所的交易体验。例如:

支持全仓和逐仓保证金

预设止盈和止损订单

任何交易对最高可提供 50 倍杠杆

目前有 25 个交易对在线,且还在持续增加

可以通过在图表上拖动订单来调整止盈/止损

金库(Vaults)

在 Hyperliquid 平台上,金库是内置于 Hyperliquid L1中的一个强大且灵活的基本元素。运行在金库上的策略可以享受到与 DEX 相同的高级功能,从清算过度杠杆的账户到高吞吐量的做市策略。不再只是简单地将资金存入那些仅仅平衡两种代币的金库中。

任何人都可以存入资金到金库中,以赚取利润的一部分。作为交换,金库所有者将获得总利润的 10% 。金库可以由个人交易者管理,或由做市商自动化管理。当然,所有策略都有其自身的风险,用户应在存款前评估金库的风险和业绩历史。

Hyperliquid L1

Hyperliquid L1是专为衍生品交易打造的链,使去中心化交易所的性能接近中心化交易所。Hyperliquid 不依赖链下订单簿,而是完全去中心化,通过拜占庭容错(BFT)共识实现交易的一致性。使用特别调整的 Tendermint 共识机制优化延迟,从而实现极低的端到端延迟,中位数为 0.2 秒, 99% 的订单在 0.9 秒内完成。L1支持每秒 20, 000 次操作的吞吐量,包括订单、取消和清算操作。Hyperliquid L1采用权益证明(PoS)保障安全,与 Cosmos 链类似的权益和惩罚机制,更多细节将在原生代币推出时发布。

对于像 Hyperliquid 这样计算量大且性能要求高的交易所来说,实现去中心化将是一项挑战。将整个订单簿放在链上增加了这项工作的复杂性和计算负担。

值得注意的是,Hyperliquid 上热点币种合约上新的频率很高,这些长尾资产为其贡献了很大比例的交易量。

Substance Exchange:上线时间 2023 年 11 月

去中心化衍生品已是红海,在赛道激烈的竞争下,项目的迭代进化速度非常快。从早期机制上的局部创新,到后来者对产品体验的重视,再到新一代从机制、产品和运营上的全局思考,预示着衍生品团队开始脱离链上内卷,具备向中心化进击的能力。刚刚上线的 Substance Exchange(SubstanceX)便是其中一个。

SubstanceX 由出身中心化交易所经验丰富的做市商和开发、运营团队打造,提出推动“交易”向去中心化全面迁移的口号,并在机制、产品和运营上做了完整长远的设计。

机制创新

一揽子稳定币的 LP Pool

在 SubstanceX 交易所中,所有盈亏都以 SubstanceX 美元(USDX)定价,作为清算单位。用户可存入 USDT、USDC、USDC.e 和 DAI,根据汇率将其转换为 USDX 代币来提供 LP 并获得收益,甚至在未来的规划中加入了 gDAI, GLP 作为 LP Pool 底层资产的准备,这样的设计有助于吸收更多的流动性。

稳定币构建的 LP Pool 底层也支持 SubstanceX 与 Morpho、Pendle 等项目进行对接,通过链上多元化质押的稳定币资产来为 LP 提供额外 3 ~ 4% 的无风险年化收益率。因为 PT-USDX 将是可以交易的资产,通过 Pendle 等协议锁定利率的同时亦可随时退出,避免了获取利息时的期限错配的风险。

单调队列仓位清算系统

SubstanceX 通过 Multi-Core 技术设计了基于内存的单调队列仓位清算系统,能够通过价格分块优化搜寻清算仓位的速度,支持十万量级个仓位的毫秒级清算,将链上仓位清算的效率大幅提升,加快了清算速度,减⼩了穿仓⻛险。

灵活的费率机制

SubstanceX 通过资金费来平衡 OI,让 LP 在面对牛市单边行情的时候净裸头可控,平滑了 LP 在跟 Trader 对赌时的资金收益曲线。

对于主流币种,SubstanceX 去掉了借贷费,对用户持仓更友好。而对于新币,则可通过借贷费、Funding Fee、Price Impact 等综合费率体系来支持热点币种极速上新,同时平衡波动风险。

产品特点

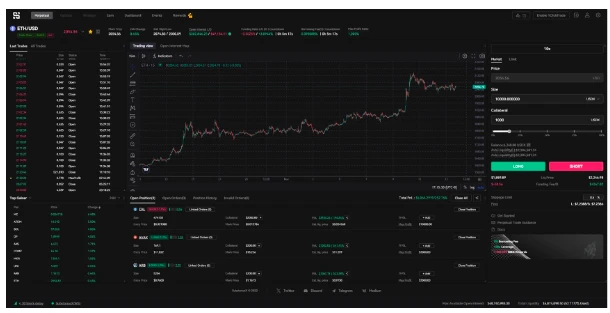

SubstanceX 交易界面

最高 10 0X逐仓杠杆

币种极速上新

Web2方式登录

支持用户使用邮箱,手机号以及社交媒体账号进行登录,通过使用 ZKP、MPC 和帐户抽象,实现无缝、安全和自治的 Web3 体验。

无弹窗体验

SubstanceX 引入了 1 CT 钱包功能,让用户可以通过存入少量 ETH 作为 Gas 从而获得一个丝滑的交易体验,无需像 Metamask 等钱包那样反复弹窗。

高扩展性

不同于其它项目,SubstanceX 未选择 fork 路线,进行了半年以上的产品级原生开发,并做好了未来 3 年的创新产品规划。目前已公开有简易期权(Simple Options)和策略广场(Copy Trading)。

强运营策略

中心化交易所出身的 SubstanceX 团队很重视平台运营,除前端部署了 AI 客服系统外,还提供针对不同 VIP 等级的人工客服支持服务,通常 DeFi 用户只能通过 Twitter 私信、Discord 找管理员等方式反馈问题,且周期非常长。

据官方消息,在 7 月末的测试网活动中,该项目共获得 3.5 万有效交易地址,并一度占据同期 Arbitrum 测试网 30% 以上的交互量。

而对于新出现的热点币种,SubstanceX 团队在测试网完成了 UniSwap 添加流动性后 2 小时内极速开通对应合约的上新测试。其对新项目的快速反应将是不错的运营战术,但如何控制小币种的风险和波动会是一大考验。

结语

在 Crypto 中心化市场中,衍生品的交易量往往数倍于现货,是交易所最赚钱的业务。而在链上却出现了衍生品小于现货交易量的倒挂。在链上交易结构的自然调整和对中心化交易份额蚕食趋势的双重作用力下,去中心化衍生品必然是一个高确定性的成长赛道。

从 MUX、Hyperliquid 到 SubstanceX,我们看到了该赛道一年内迭代升级的缩影,链上衍生品逐步从协议、产品到运营经历了非常快速的升级。交易的全面去中心化或将在一代代产品的竞争中逐步到来。

- 1USDT市值突破1100亿美元

- 210 张图揭示加密市场现状:BTC 市占率超 52%,一季度稳定币供应量上涨 14%

- 3加密市场情绪研究报告(2024.04.15-04.19):短期下跌需要做好防御措施

- 4AI 代币另一面:多数项目忙于金融利益,而非现实影响

- 5金色早报丨加密货币价值观仍在全球范围内遭受攻击 铭文某种程度算是符文的试验田

- 6Bitget研究院:Runes协议上线导致BTC网络费用激增,BONK领涨Solana Meme

- 7牛市如何暴富?关于加密市场的6点思考

- 8本周值得重点参与的3个链游项目:MapleStory Universe、AI ARENA、My Neighbor Alice「GameFi 猎手」

- 9一周融资速递 | 33家项目获投,已披露融资总额约1.26亿美元(4.15-4.21)

币安网

币安网 欧易OKX

欧易OKX 火币全球站

火币全球站 抹茶

抹茶 芝麻开门

芝麻开门 库币

库币 Coinbase Pro

Coinbase Pro bitFlyer

bitFlyer BitMEX

BitMEX Bitstamp

Bitstamp BTC

BTC ETH

ETH USDT

USDT BNB

BNB SOL

SOL USDC

USDC XRP

XRP DOGE

DOGE TON

TON ADA

ADA