揭秘比 FTX 贪污规模更大欺诈行为:加密领域大佬 DCG

撰文:Vijay Boyapati

编译:Morffi | JGSDAO | Sean

来源:Techub News

2022 年发生了比 SBF 贪污案更重要的诈欺行为。

那就是立足于加密领域最悠久的公司之一Digital Currency Group(DCG)及其 CEO Barry Silbert的欺诈行为,下面我们来具体了解一下。

为了充分了解该欺诈及其后果,我们必须回头看 2013 年 Barry Silbert 开始成立 Grayscale 的时候,该公司推出了首只允许投资者可以从经纪账户购买比特币的基金。

几年来,GBTC 是股票市场资本获得比特币敞口的唯一途径,由于其信托结构(没有类似 ETF 的赎回机制),GBTC 早期的交易价格要高于其 NAV(资产净值)。这基本上意味着该基金的市场价值高过其基础资产(比特币)。股票投资者没有太多选择,他们愿意为 GBTC 支付溢价,只是为了获得比特币敞口。

GBTC 的股票是通过为 Grayscale 提供比特币创建的,然后 6 个月后你会收到等值的 GBTC 股票。由于 GBTC 的交易价格高于资产净值(一度高过 40%),所以利润极高的套利交易成为了可能。

你可以做空 X 个比特币,把 X 个比特币交给 Grayscale 来进行套利。6 个月后,你可以卖出 GBTC(交易价格高于 X 个比特币价格)来回补空头。这种赚取溢价的行为被称为 GBTC 溢价套利交易。

一些市场参与者认识到这种交易获得的利益是多么的诱人,且表面上是无风险的 ( 因为 GBTC 的交易价格一直高于资产净值 ),并开始大量的涌入。其中有两家参与机构,分别是对冲基金 Three Arrows Capital (3AC) 和借贷平台 BlockFi( 现均已破产 )。

Three Arrows Capital(3AC)不仅赚取了 GBTC 的溢价,而且还进行了杠杆交易。不仅使用自己的资金,还借入了大量比特币,获得了更多的回报。但他们是从谁那里借的钱呢?……我们开始从 Genesis 探讨。

与 Grayscale 一样,Genesis 也是 DCG 旗下子公司之一。这样的公司架构是 Barry Silbert 有意模仿伯克希尔哈撒韦的公司结构并将其应用于加密市场。

Genesis 是加密货币市场上最大、最重要、也是本质上首要的经纪服务商。其同时拥有交易 / 衍生品部门(GGT)和贷款部门(GGC),但对于外人来说,它只是一个实体,因为两个部门共享办公空间甚至员工。

Genesis 通过向比特币持有者(不限持有数量)提供比特币的利率,从他们那里获得比特币。以更高的利率借出这些比特币并从利差中获利。Genesis 借给了谁?Three Arrows(三箭资本)、BlockFi 和 Alameda 等。

此时,应该指出的是,DCG 直接控制 GGT(Silbert 从 2013 年至 2022 年 7 月担任其董事会主席),并通过 GGT 控制 GGC。GGC 直到 2022 年 6 月才设立董事会,当时任命了一个董事会,其中三分之二的成员来自 DCG。

鼓励 Genesis 提供比特币贷款用于 GBTC 套利交易的动机很大,因为这些比特币将流入 Grayscale(DCG 王冠上的的另一颗明珠),然后就留在那里(因为没有 ETF 赎回机制)。一旦这些比特币被套牢,Grayscale 就会收取每年 2% 的「基金管理」费(基本上什么都不做)。目前,GBTC 拥有超过 62 万枚比特币,这意味着 Grayscale 每年将收取超过 1.2 万枚比特币作为管理费用。

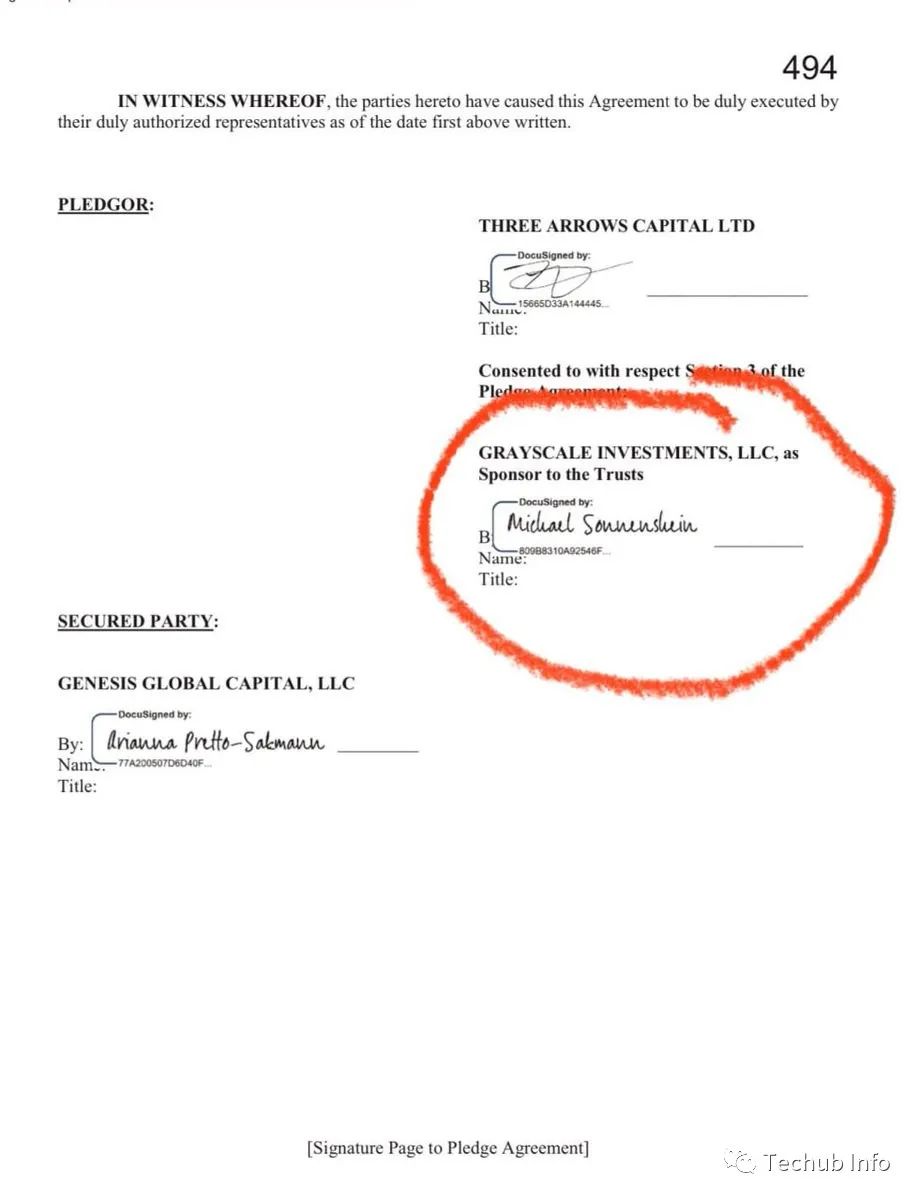

Grayscale 的利润流向其母公司 DCG。这时候你会发现 DCG、Grayscale 和 Genesis 之间存在一些重要的利益冲突。事实上,Grayscale 甚至知道 Genesis 为推动资金流入 GBTC 而提供的贷款。文件显示,Grayscale 首席执行官签署了 Genesis 向三箭资本提供的贷款。由此可见,Barry Silbert 曾表示,这些家族企业以「保持一定距离」的方式运营的想法明显是可笑的。

随着时间的推移,股票市场出现了获得比特币敞口的新途径(Microstrategy 的股票、期货 ETF、国外现货 ETF)。新的竞争,再加上套利交易产生的大量 GBTC 股票,开始打击 GBTC 溢价。

2021 年 2 月 23 日,GBTC 的溢价首次变为负值 ( 即变为折扣 )。从那以后,它就再也没有为正过,折扣率一度高达 49%——也就是说,该基金只值其基础资产价值的一半。交易套利已经玩完了。

随着 GBTC 溢价套利交易的结束,三箭资本失去了最可靠、最赚钱的赚钱方式。随后,三箭资本转向了另一项风险非常大的交易:TerraUSD 套利交易。与此同时,Genesis 正继续向他们提供贷款。

2022 年 5 月 7 日,Terra Luna 生态系统开始崩溃,Luna 和 UST 代币在几天内基本归零。由于使用了杠杆,LUNA&UST 的倒闭是压垮三箭资本的最后一根稻草,使其彻底破产。

三箭资本的破产给向其提供贷款的公司造成了巨大的漏洞,其中最大的是向三箭提供 23 亿欧元贷款的 Genesis。它向三箭提供了 23 亿美元的贷款。虽然通过适当的风险管理和抵押品的使用,可以管理此类风险。但 Genesis 的风险管理非常糟糕。

2022 年 6 月中旬,三箭拖欠 Genesis 向其提供的比特币贷款。在清算了其所拥有的数量极少的抵押品后,Genesis 的资产负债表上留下了 12 亿美元的缺口,它也破产了。

此时,如果向 Genesis 提供比特币的贷方试图撤回比特币,Genesis 将无法履行其义务。在这一点上,Genesis 首席执行官 Michael Moro 此时宣布破产才是正确的处理方式。

但 Michael Moro 没有宣布破产,而是与其母公司首席执行官 Barry Silbert 制定了一项计划,以掩盖 Genesis 资产负债表上的损失。通过这样做,他们能够减轻 Genesis 贷方的担忧,从而最大限度地减少提款行为。

作为 Genesis 对三箭公司的破产索赔(由于 3AC 的彻底崩溃而几乎一文不值)的交换,DCG 将向 Genesis 提供 11 亿美元的「期票」。Michael Moro 向市场保证,它已经「周全地减轻了损失」。

事实上,这张期票完全是骗局。Barry Silbert 没有注入实际资本来填补 Genesis 资产负债表上的漏洞,而是提供了一张低于市场利率且十年内无法赎回的票据。

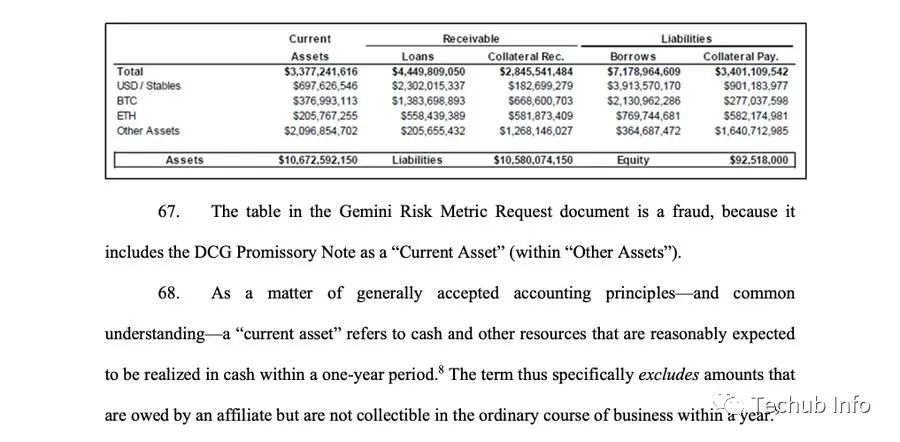

很明显,Barry Silbert 知道本票并不能解决 Genesis 的破产问题,因为在 Genesis 后来的破产中,他对同一张票据的估值只是 Genesis 声称的 11 亿美元的一小部分。资产负债表的漏洞仍然存在。在实施了这一金融欺骗行为后,Genesis 的高管们开始全力以赴,努力让客户相信自己有偿付能力,谎称收到的本票是流动资产(相当于现金)。

这就提出了一个问题,即「DCG 为何介入」。当他们本可以让 Genesis 破产时,为什么要冒进行刑事欺诈行为的风险呢?答案是:

DCG 是 Genesis 最大的借款人之一,它把投资组合公司 Genesis 作为自己的存钱罐。

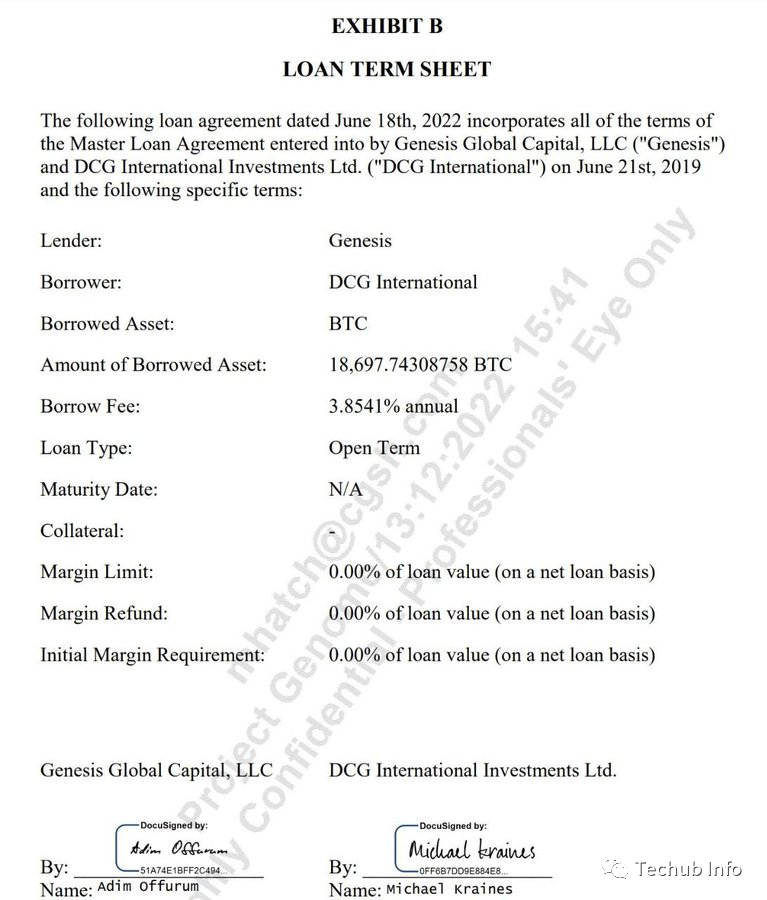

事实上,就在三箭爆雷事件导致 Genesis 的资产负债表出现漏洞后,DCG 于 6 月 18 日从破产的 Genesis 公司借了一笔 18,697 比特币的巨额贷款。DCG 也在运行 GBTC 套利交易,但现在被成堆的水下 GBTC 困住了。

如果 DCG 让 Genesis 破产,它将陷入破产程序,并将被迫偿还从其子公司获得的巨额贷款。相反,Barry Silbert 和 DCG 选择了「假装不知情拖延时间」。

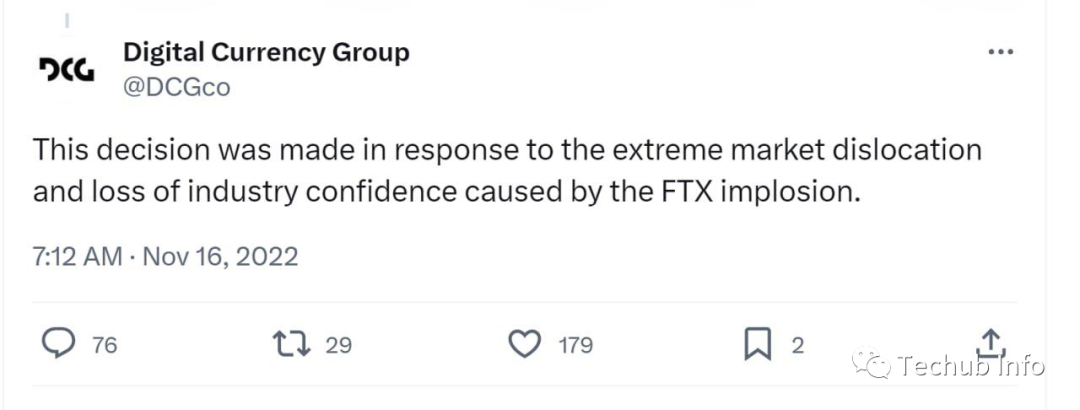

最终 Genesis 的资不抵债在 2022 年 11 月暴露出来,当时 FTX 崩溃,整个行业的客户纷纷撤出他们的比特币。Genesis 无法满足客户的提款申请,并于 2022 年 11 月 16 日冻结了提款。

当时,DCG/Genesis 还在狡辩,是 FTX 崩溃和随之而来的市场动荡导致了客户资金的「暂时」冻结。事实是,Genesis 自当年 6 月起,已经资不抵债。

即使在冻结提款后,Genesis 仍声称自己没有资不抵债,只是面临「期限不匹配」的问题。也就是说,它有足够的资金来满足提款请求,但不是立即可用。这是严重的误导。

2023 年 1 月 19 日,Genesis 被迫宣布破产,并慢慢向债权人透露其欺诈的严重程度。债权人痛苦地意识到,DCG 从未解决过 Genesis 的资不抵债问题。

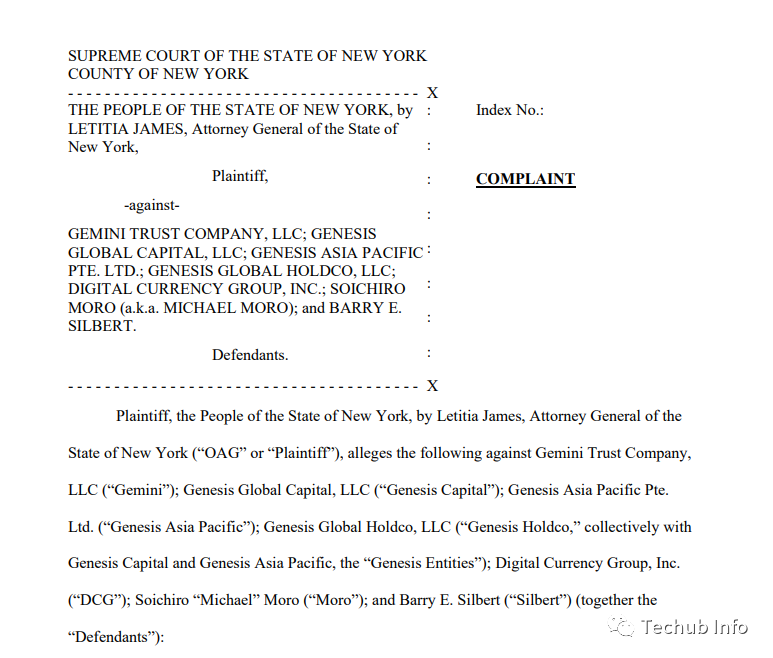

2023 年 10 月 19 日,纽约州司法部长对 Genesis、DCG 和 Barry Silbert 和 Michael Moro 提起民事诉讼。诉状内容详细、内容实质性,指控其存在大规模阴谋,诈骗数十万投资者。

虽然 NYAG 对 Silbert 等人的诉讼是民事诉讼,但该案件很有可能被纽约南部或东部地区作为刑事案件提起。许多普通投资者失去了毕生积蓄,而 DCG/Genesis 是 2022 年市场崩溃的中心。

Genesis 的暴雷与 FTX 欺诈有许多惊人的相似之处:欺骗性资产负债表;为安抚投资者而作出的虚假公开声明;一小群内部人士实施财务欺诈;盲目轻信的金融媒体,懒于提出尖锐的问题。

这个事件和 FTX 崩溃一样重磅,但却很少有公众关注。故事的结局可能同样戏剧化,Barry Silbert 和 Michael Moro 可能会在狱中和 SBF 相见。

正如美国检察官在 FTX 审判中指出的那样,「任何为获得或持有合法资产而做出的虚假或欺诈性陈述都构成重罪。」

对于那些密切观望的人来说,警示牌就在那里。Moro 在实施期票诈骗后不久就被迫离职或跳槽。Lawrence H. Summers 也辞去了 DCG 顾问的职务,可能是感觉到内部有猫腻。

当欺诈行为被揭露并被起诉时,NYAG 以及其他可能的联邦机构,了解 DCG/Genesis 发生的事情的小核心圈子将成为合作证人,就像 SBF 的核心圈子对他的指证一样。

从提起的诉讼来看,纽约总检察长已经有了一名在本票欺诈期间担任 Genesis 董事的合作证人。

不幸的是,金融财经媒体 ( 彭博社 / 路透社 /CNBC) 在 Genesis 案和之前的 FTX 案中都极其疏忽。当面对重要问题给出模板式回答时,他们表现出了令人尴尬的轻信(例如,SBF 声称 FTX 和 Alameda 之间不存在利益冲突)。

像 Coffeezilla 和 Laura Shin 这样的非企业记者一直在提出尖锐的问题,并在收到没有意义或禁不起推敲的答案时保持理性的怀疑态度。

当 DCG 说「这个案子没有依据」时,它正严重倾向于企业的双语言论。这个案子实质性及内容详情,是由一经验丰富和知识渊博的证人支持。DCG 尚未对纽约总检察长提出的任何一项指控进行有意义的反驳。

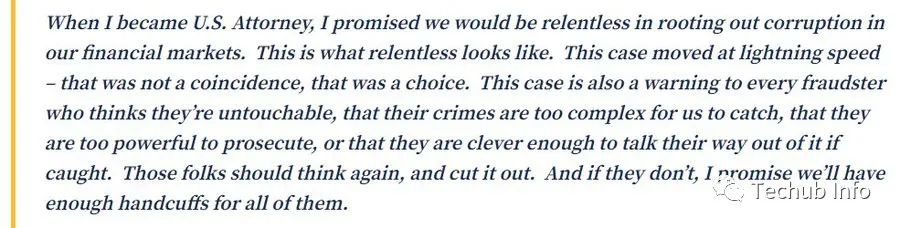

那么谁会站出来问一些棘手的问题呢?上千万的投资者失去了积蓄,许多人在这件事中遭到重创,然而 Barry Silbert 继续坐在他的宝座上。我想引用起诉 SBF 的美国律师的一段话:

「当我成为美国检察官时,我承诺我们会不遗余力地根除金融市场中的腐败。这就是所谓的不遗余力。这个案件以闪电般的速度推进——这不是巧合,这是选择。

这个案例也是对每一个自认为不可触碰、认为他们的犯罪行为太复杂而我们无法抓捕、认为他们势力太大无法起诉、或者认为如果被捕可以用巧言令色脱身的骗子的警告。那些人应该重新思考,并停止他们的行为。如果他们不这么做,我保证我们的手铐足够逮捕他们所有人。」

- 110 张图揭示加密市场现状:BTC 市占率超 52%,一季度稳定币供应量上涨 14%

- 2本周值得重点参与的3个链游项目:MapleStory Universe、AI ARENA、My Neighbor Alice「GameFi 猎手」

- 3香港现货ETF即将上市,还有哪些「香港概念」项目值得关注?

- 4AI 代币另一面:多数项目忙于金融利益,而非现实影响

- 5牛市如何暴富?关于加密市场的6点思考

- 6灰度报告:以太坊区块链在代币化趋势中最具潜力

- 7加密货币文化的无限潜力

- 8Movement Labs完成3800万美元A轮融资,旨在将MoveVM引入以太坊

- 9初创团队不到10人,Augment获2.52亿美元融资,将成GitHub Copilot竞争对手

币安网

币安网 欧易OKX

欧易OKX 火币全球站

火币全球站 抹茶

抹茶 芝麻开门

芝麻开门 库币

库币 Coinbase Pro

Coinbase Pro bitFlyer

bitFlyer BitMEX

BitMEX Bitstamp

Bitstamp BTC

BTC ETH

ETH USDT

USDT BNB

BNB SOL

SOL USDC

USDC XRP

XRP DOGE

DOGE TON

TON ADA

ADA