eToro将通过SPAC合并在美国上市,估值达104亿美元

本文来自 The Block,作者:Ryan Weeks

译者:Odaily星球日报 余顺遂

摘要:

- 多资产交易平台 eToro 正在与 FinTech Acquisition Corp.V. 合并。

- 在宣布进行 SPAC 合并之前,人们多年以来一直在猜测该公司将上市。

受英国、欧洲、澳大利亚、美国和直布罗陀监管的投资平台 eToro 周二(3月16日)宣布将与一家空白支票公司合并,此前多年外界一直猜测这家金融科技公司将上市。

该公司正在与一家特殊目的收购公司(SPAC)FinTech Acquisition Corp.V. 合并,计划在 2021 年第三季度完成。合并后的公司将作为 eToro Group Ltd. 运营,预计将在纳斯达克上市。官方网站显示,该公司由 The Bancorp 创始人 Betsy Z. Cohen 领导,Bancorp 是一家资产达 44 亿美元的银行科技公司。

以 SPAC 的方式上市将使 eToro 获得约 104 亿美元的估值。

这项具有里程碑意义的交易包括 SoftBank Vision Fund 2、ION Investment Group、Third Point LLC、富达管理研究公司、惠灵顿管理公司等承诺进行的 6.5 亿美元私募股权投资。

eToro 首席执行官 Yoni Assia 表示,“今天对于 eToro 来说是一个重要的里程碑,我们将与 Betsy Cohen 和 FinTech V 的团队一起踏上上市公司的征程。我要感谢所有 eToro 团队成员在过去 14 年中的热情、勤奋、干劲和决心,他们帮助实现了这一目标。”

彭博最早报道了这个消息。以色列报纸 Calcalist 去年 12 月报道称,eToro 正与高盛合作,寻求在纳斯达克交易所进行 50 亿美元的 IPO,但指出该公司也在考虑将一家特殊目的收购公司合并作为替代途径。

知情人士证实,在去年年底,eToro 确实就 SPAC 合并展开了谈判,尽管是与另一家 SPAC。

eToro 于 2007 年由 Ronen Ring 和 David Ring 在以色列成立。该公司率先推出“模仿”交易系统,允许业余股票投资者在该平台上复制成功投资者的交易策略。

该业务随后在 2013 年通过 CFD 扩展到加密交易领域,但后来逐步取消了,转而向客户提供直接的加密风险敞口。

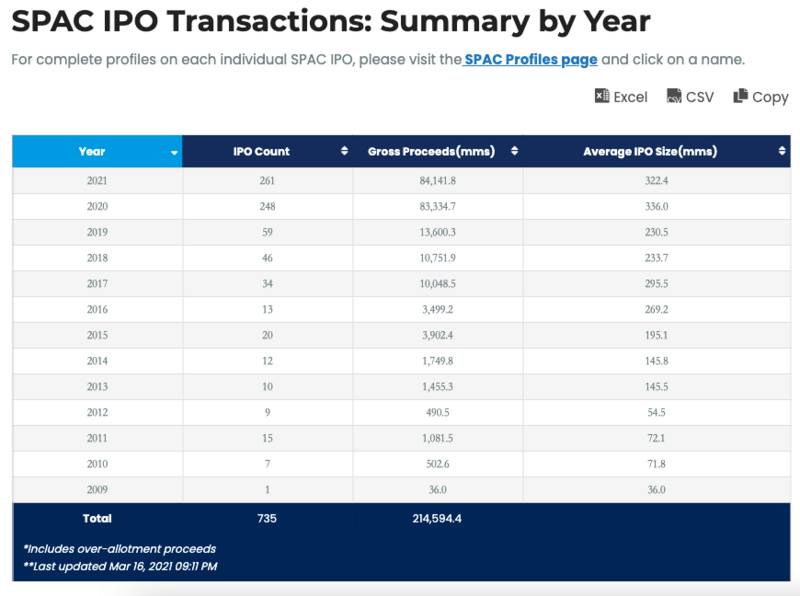

在过去的一年里,SPAC 的数量和受欢迎程度都呈爆炸式增长,因为管理人员急于从全球科技市场中获利,这一市场孕育了许多后期参与者,而这些参与者似乎对承担全面公开上市的行政负担兴趣有限。人们普遍认为,SPAC 提供了更轻松的上市途径。

数据网站 SPACinsider 显示今年已有 261 笔 SPAC IPO,高于 2020 年的 248 笔,2019 年仅为 59 笔。

据新闻稿称,eToro 于 2019 年在美国推出加密和社交交易;已获得 FINRA 的经纪交易商执照批准,计划于 2021 年下半年在美国发行股票。eToro 在 2020 年实现显著增长,新增注册用户超过 500 万,实现总收入 6.05 亿美元,同比增长 147%。仅在 2021 年 1 月,新增注册用户就达到 120 万,eToro 目前拥有超过 2000 万注册用户。

币安网

币安网 欧易OKX

欧易OKX 火币全球站

火币全球站 抹茶

抹茶 芝麻开门

芝麻开门 库币

库币 Coinbase Pro

Coinbase Pro bitFlyer

bitFlyer BitMEX

BitMEX Bitstamp

Bitstamp BTC

BTC ETH

ETH USDT

USDT BNB

BNB SOL

SOL USDC

USDC XRP

XRP TON

TON DOGE

DOGE ADA

ADA